空き家の固定資産税6倍はいつから?特定空き家に加え管理不全空き家も対象

空き家は固定資産税が6倍になると聞くと、不安に感じる方もいるのではないでしょうか。固定資産税の増額を防ぐには、空き家を正しく管理することが大切で...

今回の記事では住宅ローンの滞納から売却までの流れについて解説していきます。

住宅ローンはほとんどの人が人生で最大の買い物であるとともに、初めての場合にはその後の色々な事象や流れなども見えない部分が多い中で契約することになります。

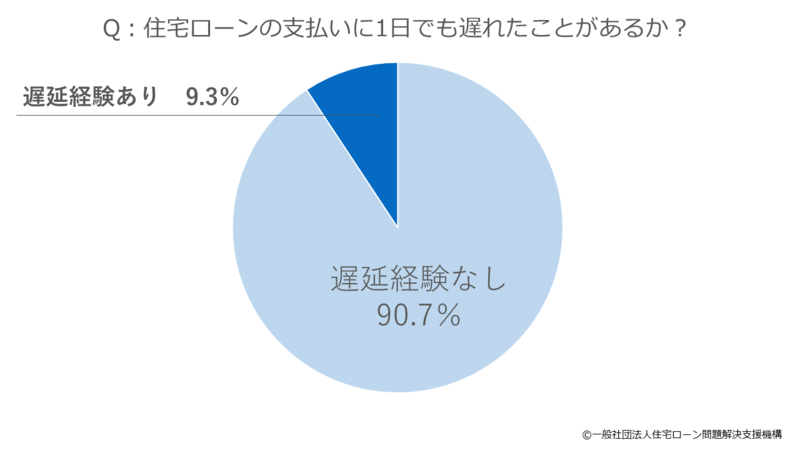

一方で、記事のタイトルにある通り、住宅ローン延滞は10人に1人が経験することで、出来る限りその状況は避けるべきですが、一定の方が陥ってしまうことも事実です。

そこで今回は、住宅ローンを遅延してしまった場合について、以下の流れに沿って解説していきます。

ここからはそれぞれについて 解説していきます。

目次

住宅ローンの支払いが滞り、支払いが滞納すると以下のような流れで競売へと向かいます。

まずは、下の表をご覧ください。

| 時期 | 状況 | |

| 1 | 滞納開始から3か月程度 | 支払いが厳しいと感じる |

| 滞納が始まる | ||

| 督促状や催告状が届く | ||

| 2 | 滞納開始から6カ月程度 | 一括返済を求められる |

| 競売の申し立てがされる | ||

| 競売開始決定通知が届く | ||

| 3 | 滞納開始から1年程度 | 現況調査が行われる |

| 競売が実施される | ||

| 退去を命じられる |

ここからは、滞納開始から退去命令までの流れを細かく解説していきます。

住宅ローンの返済が遅れた場合、銀行や信用金庫などの金融機関から支払いを促すような連絡や文書が送られてきます。

2ヶ月以上の滞納後には、状況説明のための来店依頼や催促状が届くことがあります。さらに、一般的に3ヶ月以上の滞納が続くと、個人の信用情報に遅延が記録されることが多いです。

滞納が3〜6ヶ月続くと、「期限の利益の喪失」に関する通知が送られます。

「期限の利益」とは、ローンを月々分割で返済できる権利を意味します。

この権利を失うと、住宅ローンの残り全額を即時に一括で支払う必要があります。保証会社との契約がある場合、期限の利益を喪失した後は保証会社が「代位弁済」を実行し、債権者となって債務者に対し一括返済を求め、同時に競売の準備を進めます。

代位弁済後にも返済がなされない場合、保証会社は裁判所に競売の申立てをします。申立てが認められると、「競売開始決定通知」が発行され、不動産の差し押さえと競売手続きの開始が告げられます。この通知後、「現況調査」が行われ、競売のスケジュールが決定されます。任意売却の選択肢もありますが、開札日前日までが期限です。約1年半後、競売が完了し、落札者が出ると、元の住人は立ち退きを余儀なくされます。居住を続ければ、裁判所から強制退去の手続きが取られます。

ここからは、住宅論問題の解決を支援する「一般社団法人 住宅ローン問題解決支援機構(所在地:大阪府大阪市)」が実施した住宅ローンの支払い遅延に関する調査について解説していきます。アンケートの概要と質問のまとめは以下の通りとなります。

アンケート概要

アンケート調査での質問について

ここからは個別に回答を解説していきます。

住宅ローンの支払いについて、約1割の方は遅延したことがあるという回答がありました。

遅延経験が無い人がほとんどですが、一定の方が遅延の経験があることが分かります。

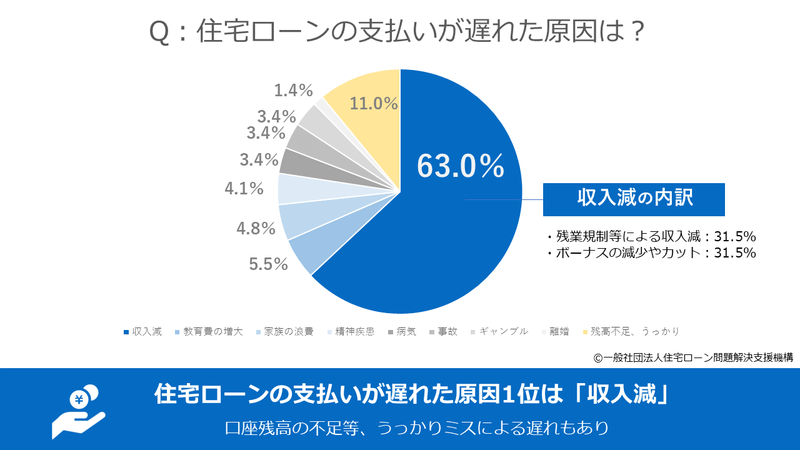

次に、遅延した際の原因についてですが、第一位は「収入源(63.0%)」という事でした。内訳としては、残業規制等による収入減とボーナスの減少やカットによる収入減がそれぞれ半分ずつという状況でした。

加えて、残高不足やうっかりミスによる遅れ(11.0%)も相当数発生していることから、事前に注意深く確認しておく必要があると言えるでしょう。

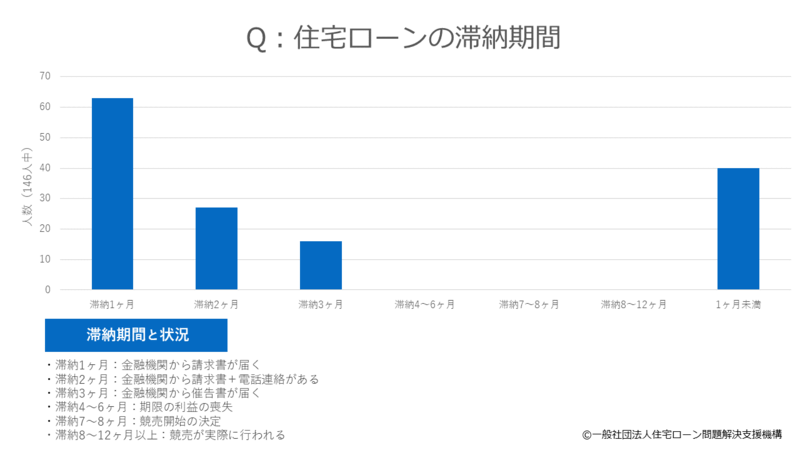

次に対応の期間についてですが、一カ月以内に解決出来た方がほとんどで、次いで2カ月、3か月となっております。実際には4カ月以上たつと競売へと移っていくため、滞納期間としては最大で3カ月と認識しておくと良いでしょう。

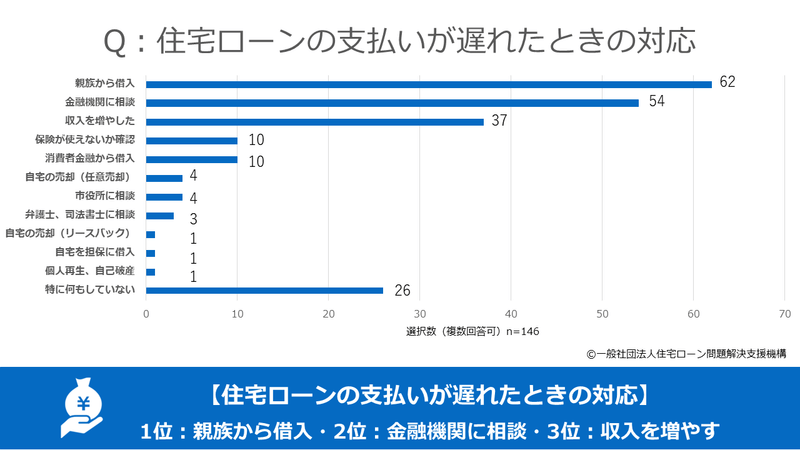

次に、ローンの支払いが遅れたときの対策については、1位:親族からの借り入れ、2位:金融機関に相談、3位:収入を増やすとなりました。

3位の収入を増やすという手段はすぐには効果が出づらいので、副業や残業の増減など事前の準備を行ったうえで、対策として有効かどうかを検証する方が良いでしょう。

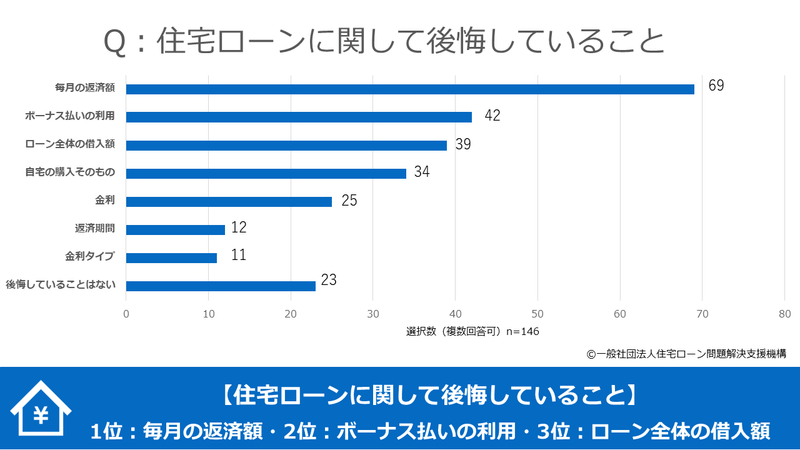

次に、ローンの支払いが遅れたときの対策については、1位:毎月の返済額、2位:ボーナス払いの利用、3位:ローン全体の借入額となりました。

全体的に支払額に関する後悔が多く、借入の際に今後収入が伸びることを前提にローンを組むと、想定通りに伸びなかった場合に苦労することが多いです。

金融機関や住宅販売会社は、少しでも高い金額のローンを組んでほしいので、非常にポジディブで借り入れ可能金額の限界まで提案してきますが、支払いについては給与が伸びなかった場合など最悪のケースで組むことが良いでしょう。

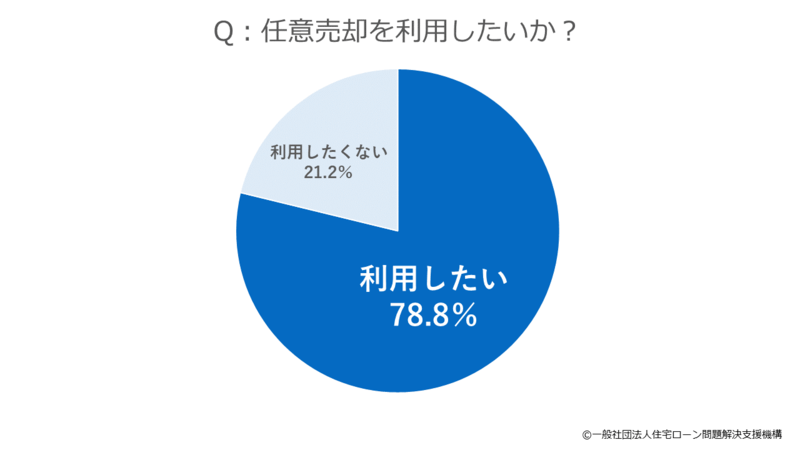

最後に任意売却についての利用についてですが、約8割の方が利用したいという回答でした。「任意売却」とは住宅ローンの借入金が返済できなくなった際、金融機関の合意を得て不動産の売却を行う方法です。

任意売却についてはこちらの記事でメリット・デメリット等の解説も行っておりますので、合わせてご覧ください。

住宅ローンの滞納が始まると以下のような支払いと影響が出てきます。

ここからは個別に解説していきます。

返済日に引き落としが出来ない場合、一般的には返済日の翌日より遅延している元金に対して年14.0%の遅延損害金が発生します。

遅延損害金の計算方法は以下の通りとなります。

「遅延している約定返済額の元金」×「遅延損害金年率:14.0%」÷「365日」×「返済日の翌日からの経過日数」

例えば100,000円の返済金について、1カ月(30日)の遅延があった場合には、

100,000円×0.14÷365×30≒1,150円となります。

住宅ローンの滞納について最大のポイントは「遅延損害金の大小は問題ではない」という事です。

上記のように、10万円の1カ月滞納で1,150円程度とみると遅延損害金自体はそこまで大きな額ではないということが分かるかと思います。

しかし、住宅ローンの滞納は表面的かつ瞬間的な問題ではなく、その裏にある内面的かつ長期的な問題へと繋がっていきます。そのなかでも最大のリスクは「ブラックリストに登録される事です」

住宅ローンの滞納が続くと、ブラックリストに登録される恐れがあります。

ブラックリストに登録されるというのは、個人信用情報機関に金融事故履歴が記録された状態を指します。

これは、住宅ローンの滞納に加えて、クレジットカードの返済遅延、利用規約違反、任意整理や自己破産などの債務整理、携帯電話料金や奨学金の滞納が原因で起こり得ます。

ブラックリストに登録されると出来なくなってしまうことの一例は以下の通りです。

まず、ブラックリストに登録されると、新たな借入をすることは原則として出来なくなります。

特に住宅ローンの滞納の場合には、借り換え等を行うことで支払いを変える等の手段がありますが、そもそもブラックリストに登録されてしまうと、ほかの金融機関にも対応してもらえなくなってしまいます。

次にクレジットカードの利用も出来なくなってしまいます。

クレジットカードは信用情報を利用したサービスの最たるものであり、クレジットカードの発行はその会社の判断となりますが、住宅ローンの滞納の原因によるブラックリストの登録の場合は、多くの場合クレジットカードの使用を中止させられる若しくは新規の発行が出来なくなってしまいます。

現代においてクレジットカードが無い生活というのは非常に不便な生活になってしまうので、これらのリスクがあることを事前に認識しておきましょう。

次にETCカードの利用についても制限されてしまいます。

ETCについては基本的にクレジットカードと同じ会社より発行されるカードであり、ブラックリストに登録されると利用することが出来なくなってしまうことが多いでしょう。

長距離の運転を日常的に行う人にとってはETCカードが利用できなくなることは、仕事を円滑に進める点や費用の部分でも大きな影響が出てしまいます。

非常に細かい話ですが、携帯電話の分割購入なども制限がつく場合があります。他にも大型家電等の分割購入も厳密にいうとローンを組むことになるので、それらの制限が付くことも認識しておきましょう。

保証人とはあくまでもローンの名義人ではないのですが、夫が住宅ローンを組んで、妻が保証人になる等のケースがありますが、そのような行為にも制限が出ることを認識しておきましょう。

住宅ローンが支払えなくなった場合の対処法としては、以下のような4つの対処方法があります。

ここからはそれぞれのメリット・デメリットについて細かく解説していきます。

金融機関に連絡を取ることで、住宅ローンの返済プランに変更を加える可能性があります。この変更によって借入金額が減少するわけではなく、返済計画の調整が行われます。例えば、返済期間を延長して月々の支払い額を軽減したり、均等払いに切り替えたりすることが考えられます。また、子供の教育費用が減少するまで一時的に返済額を下げるといった選択肢もあります。しかし、契約内容によっては期間延長が不可能なケースもあるため、まずは金融機関への相談から始めるべきです。早めの相談が望ましく、もし滞納してしまっても、問題から逃避せずに金融機関に現状を伝えることが重要です。

病気やケガ等で住宅ローンを支払えなくなってしまった場合、保険が適用できる可能性があります。保険については以下の通りに分かれております。

ここからはそれぞれの保険について解説していきます。

団体信用生命保険(団信)は、加入者が亡くなったり一定の重度障害になった場合、住宅ローン残高が支払われる制度です。ほとんどの場合、住宅ローン利用時に加入が求められます。契約オプションには「三大疾病保障」や「八大疾病保障」があり、特定の病気で条件を満たすと、ローン残高の弁済が受けられます。ただし、八大疾病については、がん以外の病気では、診断に加えて就業不能になることが条件になることもあるため、細かい条項の確認が必要です。

団体信用生命保険(団信)以外にも、収入が病気や怪我で減少した場合に補償を提供する任意保険の加入状況を確認することが大切です。これには収入保障保険や就業不能保険、住宅ローン返済支援保険などがあります。これらの保険は、団信でカバーされない病気や怪我による収入減少リスクに対応します。加入している保険の保障内容や対象範囲を見直し、住宅ローン返済のリスク管理を行いましょう。保障範囲や条件は保険商品によって異なるため、詳細を確認することが重要です。

銀行の借り換えを考えるのも一つの手段といえるでしょう。金利の低下により月々の支払いが軽減され、負担が減少する可能性があります。近年の低金利競争により、より良い条件の金融機関を見つけやすくなっています。ただし、借り換えには手数料などのコストがかかり、すべての人にメリットがあるわけではありません。特に、借入金額や残存期間、金利の差によって借り換えのメリットが変わります。

最も現実的な返済方法は売却といえるでしょう。ただし、売却については以下の通り二つの種類の売却方法があります。

ここからはそれぞれの売却方法について解説していきます。

一般売却を行うにあたって一番重要なことは「スピード」になります。

不動産業に携わっていない一般の人からすると、自ら買主を探すことは至難の業であり、通常は仲介を通じて物件を市場に出して買主を探すという手法が一般的です。

売却金額が住宅ローンを上回って住宅を売ることは最適ですが、ローン残高がある場合、差額は自己資金で補填する必要があります。また、資金不足時には、新居購入と旧居ローンの組み合わせによる買い替えローンが考えられますが、審査が厳しくなることに注意しましょう。迅速な売却は重要で、より高価格での売却を目指し、得意分野やエリアに精通した不動産会社選びが肝心です。

任意売却は、金融機関の同意を得て実行される売却方法で、競売よりも有利に進められることが多いです。任意売却では、競売に出されるより高値での売却が期待でき、金融機関が抵当権の抹消を承認することもあります。また、売却後の残債について、分割払いなどの柔軟な返済方法を相談できる場合があります。しかし、任意売却は専門知識が必要なため、早めに専門家に相談することが推奨されます。任意売却に際しては慎重に業者を選び、悪質な事業者に注意することも大切です。

一般売却の相談も出来るだけ早く不動産会社に相談すると良いでしょう。

一般売却をご検討であれば、是非このびにおまかせください。

このびは『株式会社JR西日本イノベーションズ』が運営する不動産の買取再販サービスで以下のような特徴があります。

早く売れる

仲介ではなく、弊社が直接買い取るので、販売先を探す期間がありません。

契約から着金までスピーディに対応いたします。

納得価格で売れる

「このび」が買取・リフォーム/リノベーションまでを一気通貫して行うことで、他業者よりも高価な買取になるよう努めております。

確実なご入金

JR西日本グループの自己資本で買取りのため、契約破棄などの心配はございません。

専門家サポート

JR西日本グループの顧問弁護士や税理士など専門家による知見を元にした税務アドバイスや書類作成サポートを行います。

仲介手数料無料

「このび」として弊社が直接買い取りとなるため、仲介業者に頼む場合に発生する仲介手数料は不要となります。

こっそり売却が可能

募集媒体に載せる必要が無いので、近所の方に家を売却していることを知られずにこっそりと売却することが可能です。

売却後もご安心

仲介会社を通じた個人間売買では売却後のトラブルが多いですが、「このび」は弊社が買い取りを行うため、売却後に欠陥が見つかった場合も完全に免責となります。

掃除やリフォーム不要

買い取り後、リフォーム/リノベーションを行うため、クリーニングは不要です。不要な家具の処分もお引き受けいたします。

不動産売却に関するご相談を随時受け付けておりますので、お気軽にご連絡ください。

鉄道を通じて地域の発展に貢献したいとの思いから、JR西日本に入社後、鉄道電気設備の維持・管理業務に携わる。

鉄道だけでなく幅広く地域の発展に貢献したいとの想いから、不動産の買取再販を行うこのびに参画。

鉄道業務で培った高い安全性・信頼性を自身の価値観とし、お客様との信頼関係構築を第一に、一人ひとりに寄り添った提案をすることを大切にしている。

このびでは営業・リフォーム・販売の経験を持ち、現在は事業統括・推進を行っている。

「このび」を通じてお客様に豊かな生活を提供することで、地域の発展に貢献したいと考えている。

子育て真っ盛りの1児の父。趣味はキャンプ。