空き家を相続放棄したらどうなる?管理義務とポイント

空き家の相続放棄についてお悩みではありませんか。相続放棄には管理義務の発生などのデメリットもあるため、慎重な検討が必要です。この記事では、空き家...

今回の記事では相続した不動産を売却する際の税金やシミュレーション、特別控除等を通じてどのような制度を利用することができるかを解説していきます。

相続において一番面倒な資産の一つは不動産です。

他の財産の多くは、現金や証券等は分割することが可能ですが、家や土地の場合は簡単に分割することができないので、多くの人がそのまま売却を選択しています。

そこで今回の記事では以下の流れに沿って、相続した不動産の売却の際の税金関係について解説していきます。

それではここからは個別に解説していきます。

目次

相続した不動産について売却をする際、一つ目の大きなポイントは「確定申告が必要かどうか」です。

最近ではふるさと納税の普及により会社員でも確定申告を行う人も増えてきたのではないでしょうか。

今回は、あくまでも他の要素は除いて相続した不動産を売却したい際に確定申告が必要な場合、不要な場合の線引きがどこになるかを解説していきます。

まず、相続した不動産を売却した際に「譲渡所得(利益)」が発生すると、ほかの所得と合わせて売却した翌年の2月16日〜3月15日までに確定申告をする必要があります。

ここで出てきた「譲渡所得」という言葉についてですが、こちらは以下の式にて算出されます。

譲渡所得 = 収入金額 ― (取得費+譲渡費用)― 特別控除額

売却価額とは不動産を売却して受け取る金額の事を指します。

取得費とは不動産の購入にかかった金額の事で、相続の場合には被相続人(故人)が購入した時の金額を指します。

また、祖父→父→自分という3代にわたって相続された場合、取得費はあくまでも最初の購入者の金額を引き継ぐものなので、祖父が購入した時の価額が取得費となります。

なお、不動産は減価償却が適用されるので、購入金額から所有期間位に応じた減価償却費相当額を購入価額から差し引いて取得費を計算します。

ここで、古い建物などで購入価額が不明な場合や取得費が売却価額の5%を下回る場合は、取得費を売却価額の5%として計算を行います。

譲渡費用とは、不動産売却に掛かった諸経費の事を指します。具体的には仲介手数料、収入印紙、測量費、取り壊し費用等を指します。

そして、上記の金額で利益が出た場合に加えて特例を利用する場合にも確定申告が必要となります。特例とは要件を満たすことで、不動産の売却益から一定額を控除するものや所得税や住民税を軽減できる特例を指します。こちらについては後半細かく解説していきます。

上記の例が確定申告が必要な場合となるため、不動産の譲渡損失(赤字)が発生した場合には確定申告をする必要がありません。

また、不動産の譲渡損失は他の所得との損益通算(マイナスの所得とプラスの所得をそうさつする)が出来ないことにも注意しましょう。

ただし、実際の相続においては売却益が出る場合が多く、売却に合わせて新たに別の居住用不動産を購入したりする売却損を意図的に生じさせることにより、要件を満たせば損益通算を行うことが出来る場合があります。

その場合は特例を利用して確定申告をする必要があります。

ここからは相続した不動産を売却する際の税金について解説していきます。

税金は以下の2つのパートに分けて解説していきます。

ここからはそれぞれ個別に解説していきます。

印紙税は不動産売買契約書作成時に掛かる税金です。

不動産売買において契約書は必須ではありませんが、作ることが一般的なのでこの金額は避けられない費用と考えておくことが良いでしょう。

契約書に貼り付ける金額は以下の通りです。

| 契約金額 | 本則税率 | 軽減税率 |

| 10万円を超え 50万円以下のもの | 400円 | 200円 |

| 50万円を超え 100万円以下のもの | 1千円 | 500円 |

| 100万円を超え 500万円以下のもの | 2千円 | 1千円 |

| 500万円を超え1千万円以下のもの | 1万円 | 5千円 |

| 1千万円を超え5千万円以下のもの | 2万円 | 1万円 |

| 5千万円を超え 1億円以下のもの | 6万円 | 3万円 |

| 1億円を超え 5億円以下のもの | 10万円 | 6万円 |

| 5億円を超え 10億円以下のもの | 20万円 | 16万円 |

| 10億円を超え 50億円以下のもの | 40万円 | 32万円 |

| 50億円を超えるもの | 60万円 | 48万円 |

先ほど、契約書の作成は必須ではないですが一般的には作成すると伝えましたが、契約書を2通作る必要もありません。

つまり、一通を作成して片方がコピーを持つというやり方が一般的です。これにより貼り付ける印紙が1通で済むため、上記の金額を買主と折半することで経費の削減に繋がります。

譲渡食と税及び住民税は、不動産売却において売却益(利益)が出た場合にかかる税金です。先ほどの確定申告をする必要がある場面で発生する利益と認識しておくと良いでしょう。

譲渡所得 = 収入金額 ― (取得費+譲渡費用)― 特別控除額

そして、この譲渡所得に対して乗じる税率についてですが、保有期間によって長期譲渡所得と短期譲渡所得の2つに分かれます。

長期譲渡所得税率とは譲渡した年の1月1日現在の所有期間が5年を超える土地や建物を売ったときに適応され、税額の計算は以下の通りとなります。

所得税額=課税長期譲渡所得金額×15%

復興特別所得税=課税長期譲渡所得金額×2.1%

住民税額=課税長期譲渡所得金額×5%

一方、短期譲渡所得とは譲渡した年の1月1日現在の所有期間が5年以下の土地や建物を売ったときに適応され、税額の計算は以下の通りとなります。

税額=課税短期譲渡所得金額×30%(住民税9%)

この通り、相続後5年以内に売却する場合には5年を超えてから売却する場合と比べて倍近い割合の差が出ることがわかります。ただし、それまでに取得費において減価償却なども発生するため、必ずしも倍近くの差が出ることはありませんが、5年付近で税率が変わる程度の事を覚えておくと良いかもしれません。

次に、相続した不動産を売却するときに利用できる特別控除についてですが、利用できる特例はかなり数があるため、今回は代表的な2つの3000万円の控除についてそれぞれ解説していきます。

ここからはそれぞれについて解説していきます。

この控除は、個人が自宅(居住用財産)を売却し、特定の条件を満たす場合、譲渡所得から最大3000万円までの控除が可能な制度です。この制度を利用する上で重要なのは、売却される不動産が居住用不動産としての条件を満たしているかです。現所有者が売却直前まで住んでいた場合は問題ありませんが、相続で得た実家など、相続人が住んでいない空き家の場合は制度の適用外となります。

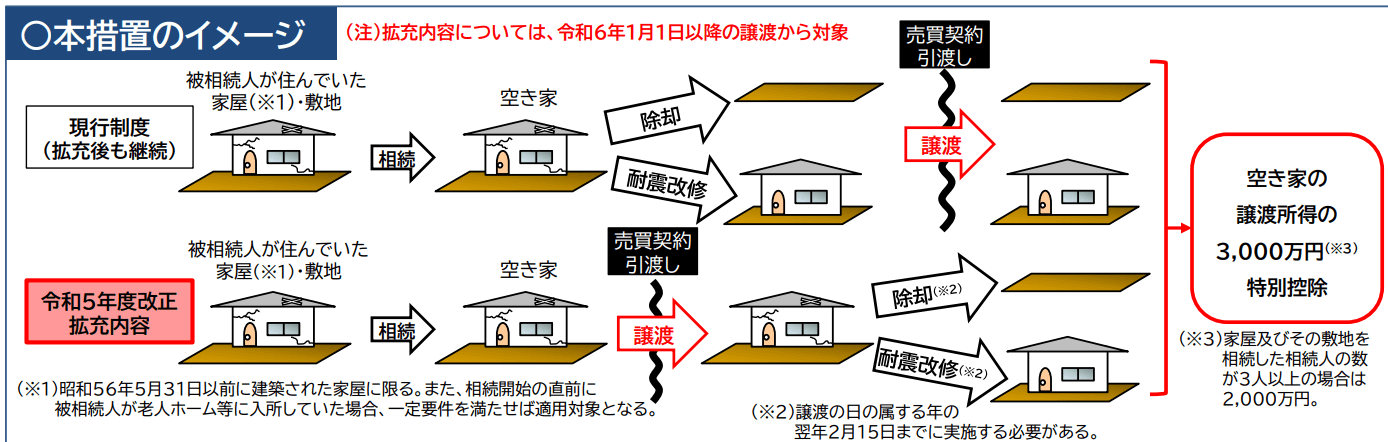

この控除は、被相続人が一人で住んでいた建物及びその敷地を相続し、その空き家を売却する場合に、一定の要件を満たす際に譲渡所得から最高3000万円の控除ができる制度を指します。この控除の制度のイメージは以下の通りとなります。

参照:国土交通省 空き家の発生を抑制するための特例措置(空き家の譲渡所得の3,000万円特別控除)

この制度の利用には以下の要件を全て満たす必要があります。

こちらの控除の適用に関してはそれぞれ細かい確認事項が多いため、専門家へ相談することをおすすめします。

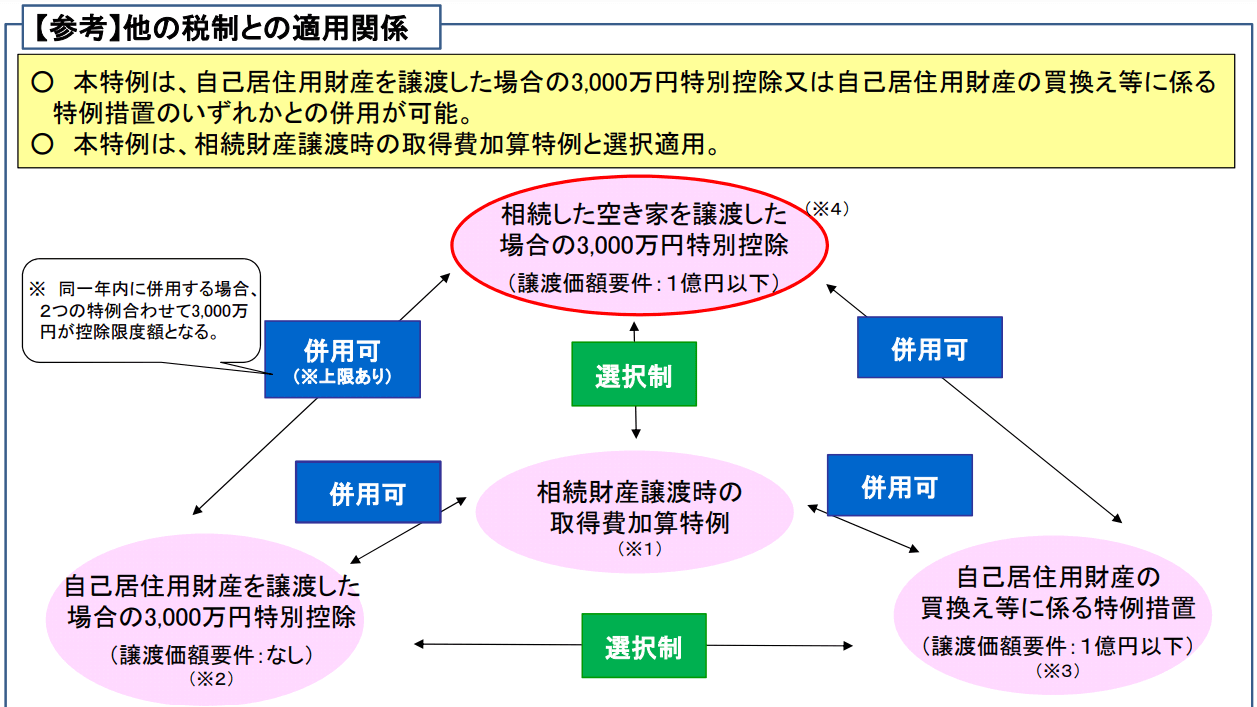

上記の2つについては適用要件がかなり細かいため注意が必要ですが、加えて他の税制との併用の可否についても確認が必要です。今回は相続の際に他の主な特別控除との併用の可否について簡単に解説していきます。

先ほど紹介した3000万円の2つの控除の他にも、相続財産譲渡時の取得加算特例や自己居住用財産の買い替え等に係る特例措置等の控除があり、それぞれ併用や選択性となっており、これらについても早い段階で専門家に相談し最良の判断となることをおすすめします。

それでは最後に相続した不動産を売却した場合に掛かる税金のシミュレーションを行っていきます。

例として以下のような物件において税金計算をおこないます。

特別控除を利用しなかった場合の税金について、まずは譲渡所得について求めていきます。

譲渡所得 = 収入金額 ― (取得費+譲渡費用)― 特別控除額 であることから

譲渡所得 = 5000万円 - (3000万円 + 200万円+150万円 )

= 1650万円

となります。

今回は長期譲渡所得として計算することから、それぞれの金額となります。

| 税金 | 利率 | 金額 |

| 所得税 | 譲渡所得の15% | 247.5万円 |

| 復興特別所得税 | 譲渡所得の2.1% | 34.65万円 |

| 住民税 | 譲渡所得の5% | 82.5万円 |

| 合計 | 譲渡所得の20.315% | 364.6万円 |

3000万円の特別控除を利用した場合は譲渡所得に対して3000万円を差し引くことが出来ます。

すると、1650万円から3000万円を差し引くので、譲渡所得は-1350万円となるため、譲渡所得税は0となります。

つまり、今回のケースでは特別控除を利用するだけで約360万近くの控除に繋がります。

いかがでしたでしょうか。

相続の際には故人とのお別れや親族との会話に加えて財産の整理など骨の折れる仕事が多いですが、一方で少しの知識があるだけで回避できる節税対策も多いです。

今回の記事を通して、相続の際の特別控除についての理解が深まれば幸いです。

鉄道を通じて地域の発展に貢献したいとの思いから、JR西日本に入社後、鉄道電気設備の維持・管理業務に携わる。

鉄道だけでなく幅広く地域の発展に貢献したいとの想いから、不動産の買取再販を行うこのびに参画。

鉄道業務で培った高い安全性・信頼性を自身の価値観とし、お客様との信頼関係構築を第一に、一人ひとりに寄り添った提案をすることを大切にしている。

このびでは営業・リフォーム・販売の経験を持ち、現在は事業統括・推進を行っている。

「このび」を通じてお客様に豊かな生活を提供することで、地域の発展に貢献したいと考えている。

子育て真っ盛りの1児の父。趣味はキャンプ。